<不動產行情、不動產估價、不動產法規類>

|

週報主題: |

10分鐘搞懂~「折現現金流量分析」 實務 |

前言:本事務所於上一期之電子週報,已針對「折現現金流量分析」理論做詳細介紹,本期之電子週報將藉由實務上估價的案例使讀者們了解進行「折現現金流量分析」估價需要考慮哪些因素,祈能幫助大家建立完整觀念。如有錯誤或遺漏之處,尚請不吝指正,謝謝!

|

一、 |

相關案例 |

假設某甲於台北市持有一辦公大樓,該辦公大樓建坪為60坪,現況出租,每坪月租金為新台幣1,500元,試依折現現金流量分析評估該辦公大樓之合理價格為何?

(為精簡版面,相關計算參數列示於下列計算過程中。)

|

二、 |

相關計算過程 |

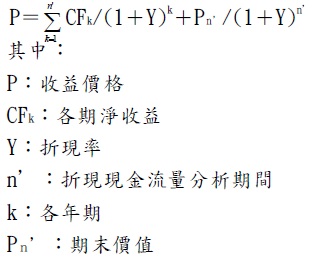

依不動產估價技術規則第32條之規定,折現現金流量分析之計算公式如下:

相關計算說明如下:

(一)折現現金流量分析期間:採未來出租十年期間評估之各期淨收益及期末價值(第十一年起收益視為固定,以直接資本化法評估)以適當折現率折現後加總,推算本標的之不動產價值,故折現現金流量分析期間為10年。

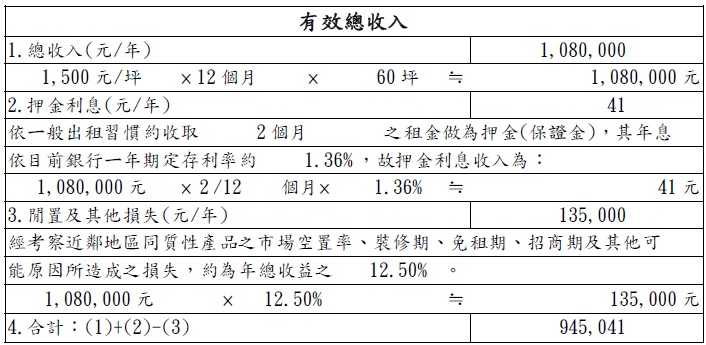

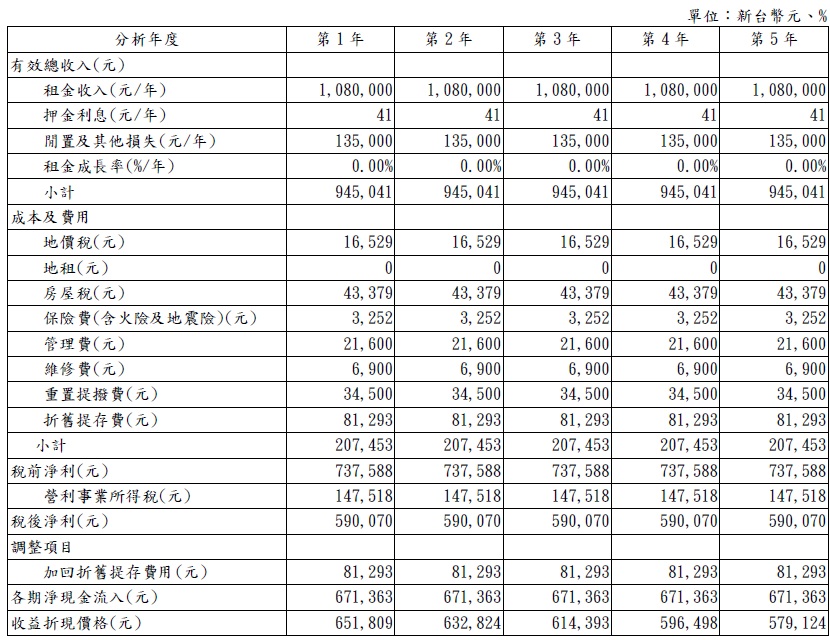

(二)各期有效總收入分析:本標的折現現金流量分析期間之第1年至第11年總收入評估係依契約租金計算。折現現金流量分析期間之第1年有效總收入之推估如下表:

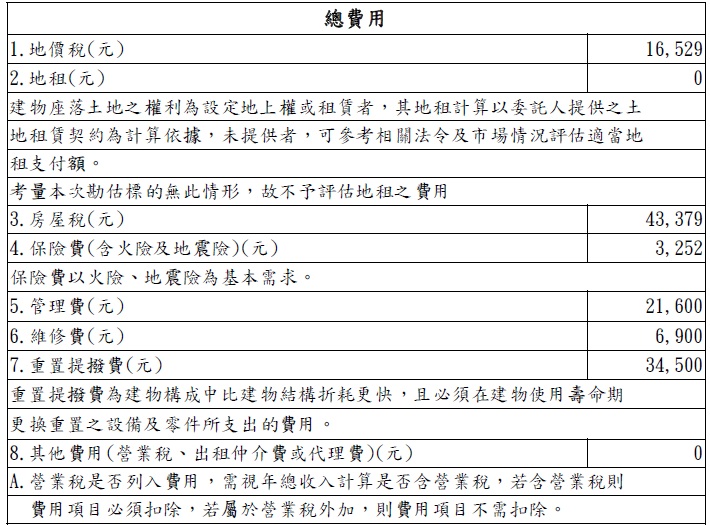

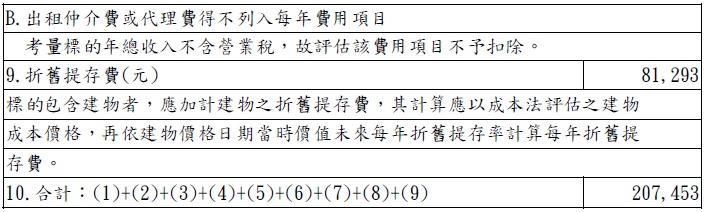

(三)各期成本及費用分析:

於評估辦公大樓之建坪價時,各期成本及費用包括地價稅、地租、房屋稅、保險費(火險及地震險)、管理費、維修費、重置提撥費、其他費用及折舊提存費等。假設各期成本及費用經計算後如下表所示:

(四)各期稅前淨利推估:

各期有效總收入減各期成本及費用即為各期稅前淨利。

(五)各期營利事業所得稅費用推估:

各期稅前淨利乘以各期營利事業所得稅稅率即為各期營利事業所得稅費用。另各期營利事業所得稅稅率依20%評估之。

(六)稅後淨利推估:

各期稅前淨利減各期營利事業所得稅費用即為各期稅後淨利。

(七)淨現金流入:

各期稅後淨利加回各期折舊提存費用即為各期淨現金流入。

(八)折現率與收益資本化率推估:

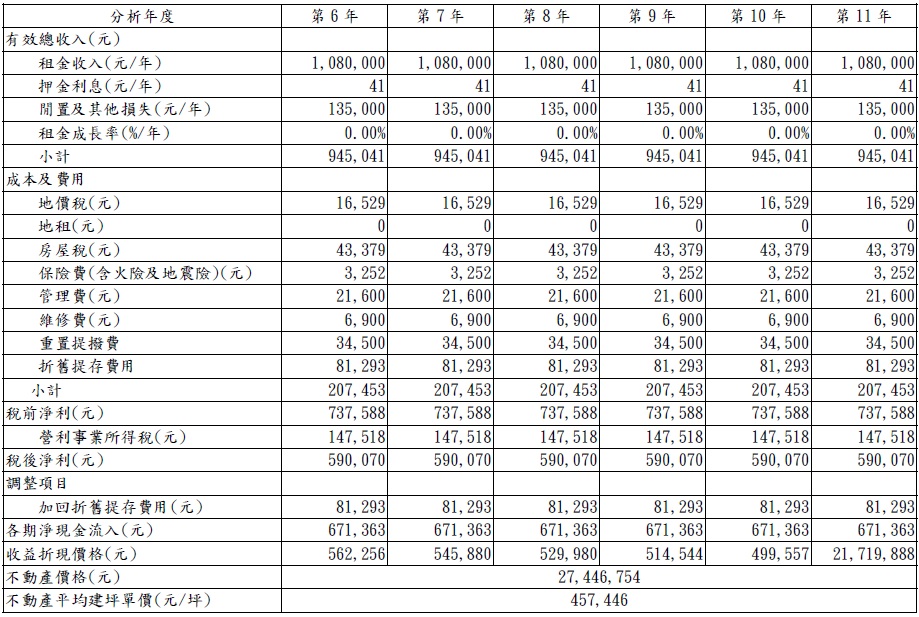

1.折現率:依加權平均資金成本方式決定,經綜合考量依3.30%評估之。

2.收益資本化率:經綜合考量依2.30%評估之。

(九)期末價值推估:

第十年以後視為收益固定(因第十年以後之收益變動不容易預測,故以一定收益折算現值),採用收益法之直接資本化法評估其不動產之期末價值。故期末價值等於第11年之淨現金流入(新台幣671,363元)除以收益資本化率(2.30%),等於新台幣29,189,713元。

(十)不動產價格:

依上述折現現金流量分析求得標的不動產價格為新台幣27,446,754元,平均建坪單價為新台幣 457,446元,計算詳如下表所示:

|

三、 |

結論 |

由本次電子週報所舉之案例可知,依「折現現金流量分析」計算不動產價格需要考慮之因素相當多。本案為方便計算及讓讀者容易理解,故所舉案例中之部分參數並無詳細說明如何計算,例如本案例中之折現率與收益資本化率即無詳細說明如何計算。實務上,折現率與收益資本化率之計算需依不動產估價技術規則之相關規定計算,需考量當多的參考、比較因素;此外,本案例中之各期有效總收入與各期成本及費用均假設不變,惟實務上,依不同案件之屬性尚須考量租金或費用之成長率(或衰退率)。